Les associés d’une société commerciale sont libres de céder leurs parts sociales constituées dès la création au cours de la vie de la société. Avant de procéder à une cession, il faudra voir les dispositions légales, les formalités à suivre et les obligations relatives à une cession ainsi que les droits à payer.

LES DISPOSITIONS LÉGALES RELATIVES À UNE CESSION

Avant de procéder à une cession de parts, les associés représentant la moitié des parts sociales doivent donner leur consentement.

Pour les SARL (Sociétés à Responsabilité Limitée), l’associé cédant doit établir un projet de cession. En cas de refus, le président du tribunal intervient dans un délai de trois mois pour fixer le prix des parts.

Quant aux SA (Sociétés Anonymes), la cession des actions peut être limitée dans le cas où les actions sont nominatives ou bien les statuts prévoient l’agrément du conseil d’administration ou l’assemblée générale ordinaire des actionnaires pour une transmission d’actions à un tiers étranger à la société. L’agrément résulte d’une notification ou d’un défaut de réponse dans un délai de trois mois à partir de la demande. Similaire aux dispositions incombant les SARL, le prix de cession d’une SA est déterminé par un expert désigné par le président du tribunal à défaut d’accord entre les parties.

LES FORMALITÉS À SUIVRE POUR UNE CESSION

D’après les articles 290, 312 et 336 de la Loi sur les Sociétés, la cession de parts doit être constatée par écrit.

Elle n’est rendue opposable à la société qu’après accomplissement de l’une des formalités suivantes :

1° signification à la société de la cession par exploit d’huissier ;

2° acceptation de la cession par la société dans un acte authentique ;

3° dépôt d’un original de l’acte de cession au siège social contre remise par le gérant d’une attestation de dépôt.

Elle n’est opposable aux tiers qu’après accomplissement de cette formalité et après publication par dépôt en annexe au registre du commerce et des sociétés.

La cession entraîne de plein droit la reconstitution de l’action. Du côté du cédant, il perd la qualité d’associé en cédant ses parts. Au niveau de la société, les statuts seront modifiés à l’issu d’une assemblée générale extraordinaire pour les SARL.

Si vous voulez avoir un accompagnement dans la cession de parts, vous pouvez vous faire assister par un spécialiste qui vous conseillera sur les négociations à entreprendre, le prix de cession, les garanties diverses.., mais vous pouvez également vous faire accompagner par un cabinet ayant des expériences en la matière, en l’occurrence MDG Services, qui pourra rédiger un projet d’acte de cession, se charger non seulement des démarches administratives à entreprendre mais en particulier des procédures fiscales à suivre, à l’appui d’une simulation des coûts d’enregistrement des actes de cession auprès du centre fiscal, avant d’apporter la demande de mise à jour auprès du registre du commerce et des Sociétés tenu par le tribunal.

LES OBLIGATIONS FISCALES ET DÉTERMINATION DES DROITS DE CESSION

D’après le Code Général des Impôts, le contrôleur des impôts territorialement compétent doit être avisé de la cession dans un délai de 10 jours, soit du jour de la publication de la cession.

L’acte de cession doit comporter la mention « La partie soussignée affirme sous les peines édictées par l’article 366 du Code pénal que le présent acte ou la présente déclaration exprime l’intégralité du prix ou de la soulte convenue ».

Les actes de cession doivent être enregistrés auprès du centre fiscal dans un délai de 2 mois à compter de leur date.

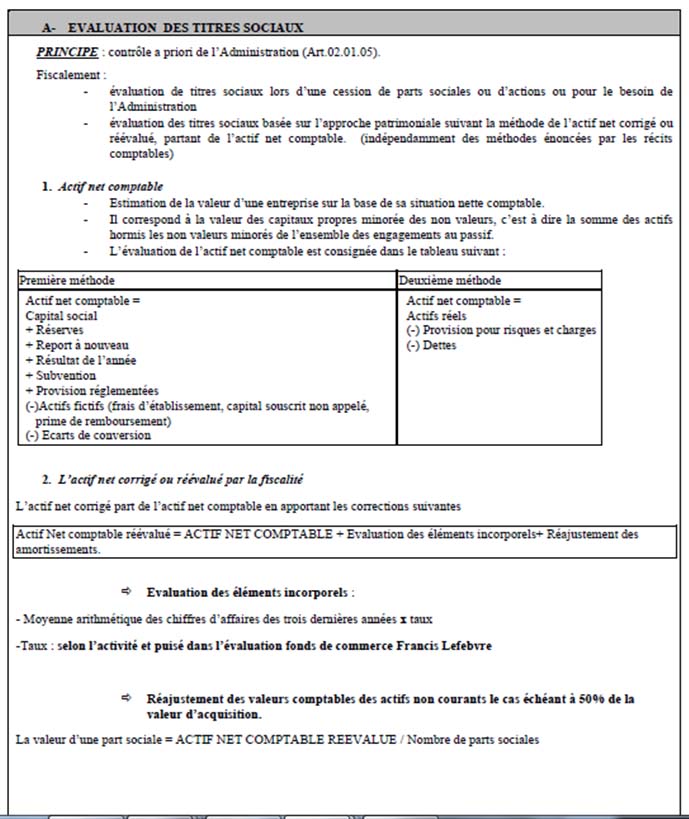

Les cessions d’actions ou de parts sociales sont soumises au droit proportionnel . Le droit est assis soit sur le prix augmenté des charges, soit sur la valeur mathématique calculée par le fisc, sans être inférieur à l’évaluation administrative fixée par voie règlementaire (voir tableau d’évaluation de titres sociaux infra).

Dans le cas où le prix de cession est inférieur à la valeur retenue par le fisc, une amende sur insuffisance s’impose selon l’article 20.01.54 du Code Général des Impôts.